現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。

10月24日のBizblogでも取り上げたオリンパス問題の続報です。

【10月24日のBizblogの記事】⇒ http://www.ikpi.co.jp/bizblog/blog20111024.html

とうとう粉飾問題に発展してしまいましたね。

今日は、オリンパス問題について、続報をまとめていきたいと思います。

まずは今日の日経朝刊の記事から。

<2011年11月9日 日経朝刊1面>

オリンパスが証券投資の損失を隠していた問題で、1990年代に財テクに失敗した同社が保有していた金融商品の含み損は最大で1千数億円に上ったことが8日、関係者の話で分かった。時価会計導入前の2000年ごろ、含み損を抱えた金融商品を投資ファンドに移し替える「飛ばし」をしていたことも判明した。高山修一社長は8日、損失隠しは90年代から歴代経営陣が引き継いできたと明らかにした。

<以下、略>

<ここまで>

上記の点について、オリンパス側は以下のように公表しています。

(一部、省略)当社が、1990年代ころから有価証券投資等にかかる損失計上の先送りを行っており、Gyrus Group PLCの買収に際しアドバイザーに支払った報酬や優先株の買戻しの資金並びに国内新事業三者(株式会社アルティス、NEWS CHEF株式会社および株式会社ヒューマラボ)の買収資金は、複数のファンドを通す等の方法により、損失計上先送りによる投資有価証券等の含み損を解消するためなどに利用されていたことが判明いたしました。

当社といたしましては、今後、第三者委員会(委員長:甲斐中辰夫弁護士)への徹底した情報提供等を通じて、真相の究明を尽くすべく、最善の努力を尽くす所存です。本件に関し、さらに追加で開示すべき事項が判明し第、速やかに開示したします。

(以下、略)

【リソース】2011年11月8日オリンパス公表「過去の損失計上先送りに関するお知らせ」より

http://www.olympus.co.jp/jp/corc/ir/data/tes/2011/pdf/nr20111108.pdf

日経の記事では、以下のように簡単にスキームが紹介されています。

<2011年11月9日 日経朝刊1面 一部抜粋>

飛ばしには、00年3月期に同社が300億円を出資したケイマン諸島籍のファンドなど複数のファンドを活用。含み損を抱えた金融商品と、ファンドが発行する債券を簿価で等価交換したという。

<以下、略>

<ここまで>

具体的なスキームは第三者委員会で報告されると思うので、正確な情報が出てから検証しようと思います。

パッと聞いた感想だとナカナカ手が込んでいるような感じがします。

直近の2011年3月期の有価証券報告書をみると、投資有価証券に計上されている「その他有価証券」で、単体決算の附属明細表をみると、2010年3月期に計上されていた「Strategic Growth Asset Management SG Bond Plus Fund」という証券投資信託受益証券の約618億円がなくなっています。

恐らく、償還されたのではないかと思いますが、その償還資金をM&Aのアドバイザリー手数料として支払ったとしたら、ナカナカ巧妙です(偶然にも(?)手数料600億円ぐらいですね)。

何が巧妙なのか、直感的に思うところを列挙します。

筆者のあくまで個人的な意見です。

●外資系ファンドを利用していること

外資系ファンドは、その実態があやしいと思っていても、監査で真相まで突き詰めるのはナカナカ難しいものです。

まず、外国に存在するファンドである以上、そのファンド先と監査人が直接連絡を取り合って真相をつきとめることはほぼ不可能です。あくまで、会社の担当者ないし財務責任者の説明と契約書等の書面での判断となります。

そして、事実として、大半のファンドは怪しくないし、正常なファンドです。なので、感覚的に「外資系だから怪しい」というのは難しいでしょう。

狙ってか、狙わずか、過去の附属明細をみると、規模の小さい外資系ファンドの受益証券も保有しているので(恐らく正常な)、これがフェイクとなっている可能性はあります。

●ファンド名

ファンド名が「Bond Plus」となっているところがナカナカです。

名前から判断すると、要は「債券投資ファンド」的な感じを受けます。

時間の限りある中で監査しているので、ファンド名から「債券ファンドなら安全資産なんだな」と思う可能性はあります。

もちろん仕組債とかに投資する債券ファンドもあるので、投資対象などはチェックする必要があるでしょうが、金融機関監査ではないメーカーの監査で、時間があまりない中では難しいかもしれません。

●ファンド・オブ・ファンズ

これは筆者の勝手な想像ですが、このファンドが投資していたのは、恐らくファンドです。

つまり、ファンドオブファンズで、このファンドを監査するために、このファンドの投資対象が何かを明細書で見ても、恐らく英語名のファンドがズラっと並ぶだけでしょう。

これは監査の限界とも言えるものですが、ファンドオブファンズとなってしまった場合、その先のファンドの投資対象が何を知るのは容易ではありません。それに、その先のファンドもファンドにしか投資していないとしたら完全にお手上げです。

恐らく、粉飾しようとしていてアドバイスを受けていたのであれば、ファンドオブファンズで3枚ぐらいはかませていたのだと思います。最終的なファンドは、オリンパスが持っていた有価証券を買ってくれたファンドがあるのだと思います。

●ファンド取引の実績がある

過去の有価証券報告書をみると、2000年には「LGT Portfolio Management (Cayman) LTD. Global Investable Markets」というファンドに150億円ほど投資しています。

これが翌年2001年に「LGT New Investment Ltd. Cayman Global Investable Markets」という名前に変わっていますが、2008年3月期まで計上されています。

ファンドが7年設定として、これが7年後に150億円で「ちゃんと償還」されていたとしたら、これをもって600億円のファンドの怪しさは影をひそめる可能性があります。

●ファンド自体の時価評価の難しさ

ファンドの評価の妥当性は、その中身、投資対象の評価をもって行われます。

が、上記のとおりファンドオブファンズ等になると、最終的な中身が何かを見つけるのは大変です。

となると、結局は、そのファンドが投資している先が提供しているファンドの時価評価書みたいなものを基礎にして、それが正しく「転記」され、正しく「計算」されているかをチェックするのが限界となる可能性があります。

監査人が再検証(再計算)した結果が投資ファンドの提出した1口あたり価額と合致していれば、「問題なし」となる可能性はあります。

●債券系ファンドだから期限償還、かつ、取引損益は発生しずらい

債券系ファンドなので、5年から6年ぐらい600億円がBSに計上され、恐らく2011年3月期に償還を迎えたのでしょう。

何とも普通な取引です。償還された時点で怪しさはまったくありません。

それに株ファンドではないので、恐らく「償還損益」というのは出づらく、ほぼ元本通りに償還されても怪しくありません。

なのでオリンパスのPLインパクトなしで取引を終えられます。

●M&Aアドバイザリー費用としての還流

これもこのスキームのポイントですが、M&Aアドバイザリーで支払ったお金は、手数料ですがPLヒットせずに、のれんとしてBS計上されます。すなわち、買収時の付随費用として取得価額に算入されBS計上されるのです。

このため、600億円のキャッシュ・アウトがあっても痛みが伴いません。

●のれん評価の難しさ

のれんは実際に価値がなければ減損することになりますが、のれんの減損テストは有価証券の評価の妥当性に比べれば判断が難しいところになります。

有価証券は時価やある程度画一された手法による評価によって損失計上を求められますが、のれんの場合は、「減損テスト」というテストを通じてテストで負けたら費用化されるものです。

このため、主観的な判断を入れやすいし、5年も10年も先送りはできなくても、2年~3年ぐらいは遅らせることができます。

のれんは定額法で一定償却するので、2年から3年ぐらい遅らせても、「のれん償却額」として販売費および一般管理費に「平均化」して計上することができます。

それに、取引時に「こののれんは正しいの?手数料は正しいの?」と疑問に思っても、監査は全体的な総合的判断によって行われるもので、これだけをもって不適正意見や限定付適正意見、意見不表明を出し切れるかは疑問です。

一度計上されてしまったのれんは上記のとおり、減損テストを通じて減損すべきかどうかを判断するしかありません。

全体を通じて、有価証券⇒投資有価証券⇒のれんと評価しづらい、すなわち評価損を出しづらい勘定科目へ付け替えていくのは巧妙ですね。

オリンパスは、第三者委員会に対して、「損失先送りに係る事実関係についても明示的に調査対象としていただくよう依頼する」と述べており、第三者委員会でこの点が明らかにされていくと思います。

【リソース】2011年11月8日オリンパス公表「第三者委員会の調査対象拡大及び人事異動のお知らせ」

http://www.olympus.co.jp/jp/corc/ir/data/tes/2011/pdf/nr20111108_2.pdf

また、このスキームの解明と同時に論点となっているのが上場廃止論点。

オリンパスは、平成24年3月期第2四半期の決算発表を延期すると発表しました。

【リソース】2011年11月4日オリンパス公表「平成24年3月期第2四半期決算発表予定日の延期に関するお知らせ」

http://www.olympus.co.jp/jp/corc/ir/data/tes/2011/pdf/nr20111104.pdf

四半期報告書は、決算日から45日以内となっています。

このため、今月の14日までに提出しないと金融商品取引法に抵触することになります。

監査法人のレビュー日程も考えると、恐らく公表できず、取引所の監理銘柄の可能性が高いと思われます。

この決算発表問題だけでなく、虚偽記載となると東京証券取引所の上場廃止基準にも抵触する可能性が出てきます。

<虚偽記載又は不適正意見等>

【リソース】東京証券取引所HP

http://www.tse.or.jp/rules/listing/stdelisting.html

「その影響が重大であると当取引所が認めたとき」との記載ですので、重大かどうかの判断は取引所で行われます。

オリンパス問題、結果をまだまだ注視する必要がありますね。

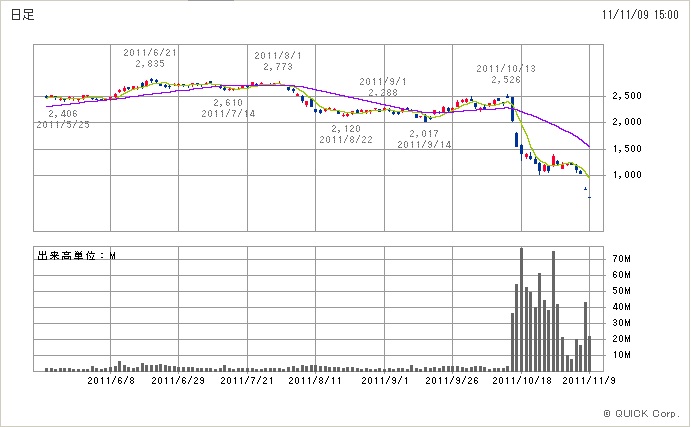

最後に、オリンパスのチャートです。

今日の終値584円のストップ安(前日比△150円、△20.43%)。

上場維持できるでしょうか。。

現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。